皖天然气(603689)

投资要点:

随着国内外宏观环境的变化,我们分析市场对风险的重新定价或为未来一段时间板块轮动的核心驱动力,低协方差且长久期资产有望持续占优。年初以来水电、核电龙头公司股价亮眼表现便是该趋势的体现,站在当前时点,我们分析天然气长输管道有望成为下一个扩散板块。天然气长输管道(省级管网)实行准许收益率定价,赚取相对固定的管输费,盈利稳定性好于下游城燃公司。同时,天然气作为清洁且相对低碳的能源,或为最后一个被替代的化石能源,满足长久期资产定义,目前板块仍处于估值洼地,有望享受折现率下降逻辑。

与此同时,从分子端来看,安徽省天然气行业有一定的特殊性,消费量有望保持长时间高增长,皖天然气在同类公司中占优。公司为皖能集团旗下天然气业务主体,主要有天然气长输管道和城市燃气两大业务,其中长输管道占全省总里程比例约70%,2023年营收占比68%(扣除内部抵消)。公司长输管道业务虽然按照总额法同时确认售气收入和购气成本,但是实际赚取相对固定的管输费,由本省发改部门按照准许收益率确定,与天然气上游采购和下游售价无关。公司盈利能力稳定性好于一般下游城市燃气公司。

作为贫气省份,供给瓶颈是限制安徽天然气消费增长的主要因素,当前用气强度低于全国平均水平,需求端具备强劲动能。安徽作为工业大省,单位GDP用气量仅有全国平均水平的69%,亦大幅低于非供暖区的中南部省份,过去西气东输一线、川气东送一线管径有限,供给瓶颈为压制安徽天然气消费量的主要因素。而从需求端看,一方面当前长三角一体化建设持续推进,安徽成为承接江浙沪地区产业扩散的重要基地,在福莱特、比亚迪、台玻等大工业用户带动下,安徽工商业用气需求增长强劲;另一方面,在安徽省用电量高增且“一煤独大”的能源结构下,省内有动力通过提高天然气在一次能源中占比推进清洁能源转型,进一步拉动天然气需求。

随着气源保障工程的投产,近年来安徽天然气消费增速显著高于全国,未来有望继续领跑。“十四五”期间,随着滨海LNG苏皖管道、芜湖LNG加注站等气源保障工程的建成,安徽省2021/2022/2023年天然气消费量增速达到14%/8.3%/24.5%,显著高于同期全国的12.5%/-1.2%/7.6%。随着川气东送二线安徽段、青宁管道安徽干支线将陆续建成投产,以及光伏玻璃、新能源汽车、燃气电厂等用户产能投产拉动用气量,我们预计安徽2025年天然气消费量有望超过其“十四五”目标值120亿,据此测算2024/2025天然气消费复合增速可达到11%,长期被压制的需求有望充分释放,增速继续领先全国。

综上,我们分析皖天然气作为A股市场稀缺的省级长输管道公司,分母端提供长期配置价值,分子端仍然存在预期差,有望享受分母与分子端的共振,属于小而美的高成长、低估值标的。

盈利预测与估值:预测2024-2026年归母净利润分别为3.70、4.37、5.01亿元,同比增长率分别为7.4%、18.2%、14.7%。相对估值法来看,当前股价对应2024-2026年PE12倍、10倍、9倍。选取深圳燃气、佛燃能源、新奥股份作为可比公司,其2024-2026年平均估值为11倍、9倍、8倍。绝对估值法来看,在5%-9%权益收益率下,公司权益价值为54.7-78.7亿元。假设公司2024-2026年股利支付率维持在45%,则当前股价对应2023-2026年股息率3.84%/3.82%/4.52%/5.18%。考虑到安徽天然气消费增速显著高于全国,公司业绩具有较高确定性,我们认为在低协方差扩散行情下,高比例分红有望带动估值提升。首次覆盖,给予“买入”评级。

风险提示:安徽省天然气消费量不及预期;管线工程投产不及预期;长输管道输气政策调整。

作为广东省对外贸易的“排头兵”,潮汕地区商业嗅觉敏锐的企业经营者们当仁不让,早早开始布局起了跨境出海赛道。正如老话常道:“有潮水的地方,就有潮汕人;有潮汕人的地方,就有潮商”。

在上周五发布预亏公告后,奈雪的茶于本周一(8月5日)股价下跌15.91%至1.48港元每股。

红星资本局注意到,奈雪的茶(02150.HK)今年上半年预亏4.2亿元至4.9亿元,亏损额接近2022年全年亏损水平。而2022年,是2018年以来,除了上市的2021年,奈雪的茶亏损最多的一年。

“在新式茶饮行业快速发展期间,奈雪的茶虽然较早进入资本市场,但并没有充分利用行业红利,导致在行业竞争加剧时处于不利地位。同时,奈雪的茶在门店经营上面临成本和收入的双向挤压,门店端成本优化空间有限,而消费需求尚未显著恢复,进一步加大了经营压力。”8月6日,食品饮料产业经营者陈小龙向红星资本局表示。

连锁经营专家李维华认为,奈雪的茶现在需要重新进行战略定位。

红星资本局采访奈雪的茶今年下半年将如何提振业绩、对于加盟门店数增速较低有何策略、未来是否会转向小店模式等问题,截至发稿时,对方暂无回应。

图自视觉中国

(一)

半年预亏接近2022年亏损额

奈雪的茶:消费需求未有显著恢复

近日,奈雪的茶发布盈利预警显示,2024年上半年预计收入约24亿元至27亿元,经调整净亏损(非国际财务报告准则计量)约4.2亿元至4.9亿元。

红星资本局注意到,2023年奈雪的茶才刚从持续亏损中走出来,实现扭亏为盈,归母净利润为1116.6万元。2018年至2022年,奈雪的茶均为亏损状态,其中,除了2021年产生了可转换、可赎回优先股公允价值变动43.29亿元,导致其归母净亏损45.25亿元,2022年归母净亏损额最高,约亏损4.69亿元。

而此次的半年预亏额已接近2022年全年净亏损水平,也超越了2022年上半年净亏损水平。

对于亏损,奈雪的茶表示,消费需求未有显著恢复,门店收入承压,而集团门店端成本优化已基本到位,人力、折旧与摊销等成本短期内优化调整空间有限,从而导致门店经营利润率受到较大压力。

“茶饮这个赛道竞争非常激烈,外在因素肯定会影响他的业绩,但也和他本身有很大关系。”连锁经营专家李维华8月5日向红星资本局表示。

食品饮料产业经营者陈小龙告诉红星资本局:“奈雪的茶亏损可能主要与其本身的经营理念和战略思维有关。”

(二)

不进则退

新茶饮赛道有企业势头正劲

奈雪的茶2024年上半年预计收入如果是24亿元,则相较于去年同期有所下滑,如果是27亿元,则同比增长约1.1亿元,相比于2023年上半年5.49亿元的增速有明显下滑。

今年上半年,新茶饮赛道中有企业依然势头正劲。

据多家媒体报道,今年5月,霸王茶姬创始人张俊杰表示公司2023年全年GMV(商品交易总额)首次超过百亿,达到108亿元,同店营收同比增速为88%。2024年第一季度,霸王茶姬单季度GMV超58亿元,预计2024年全年GMV超200亿元。

“奈雪这个品牌势能现在整体来讲是往下走的,被后来者超越太多。奈雪的茶目前曝光度不够、联名上新出圈产品也少。”李维华表示。

在当下的茶饮圈,不进则退。

红星资本局了解到,奈雪的茶以“软欧包+果茶”为主要产品点,是早期网红奶茶品牌。过去几年,在降本增效的诉求下,奈雪的茶逐步缩减欧包产品线,主打新茶饮产品线。不过,各茶饮品牌的护城河本就不宽,奈雪的茶在新茶饮产品线并无充分的优势,与它同期且定位相似的主攻果茶的喜茶,近两年通过联名营销获得有效曝光;比他们定位更低的蜜雪冰城、茶百道(02555.HK)、书亦烧仙草等品牌,有着当前消费者看重的价格优势;后来者霸王茶姬、茶颜悦色则从产品革新层面成为近两年的茶饮新风向品牌。

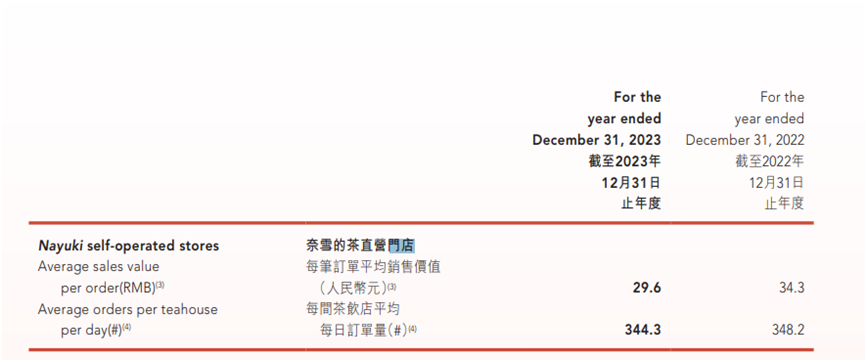

数据也说明了问题,2023年,奈雪的茶直营门店客单价从34.3元下降至29.6元,但降价并未带来每间门店的日均订单量的提升,奈雪的茶每间门店日均订单量也从2022年的348.2下滑至2023年的344.3。

截图自奈雪的茶2023年财报

(三)

降低加盟门店面积要求

奈雪的茶面临分岔口

店均订单量和客单价均下滑,“门店端成本优化已基本到位,人力、折旧与摊销扽成本短期内优化调整空间有限”,奈雪的茶尝试开放加盟、拓展门店以提升业绩,但效果不佳。

开放加盟一年,截至2024年6月30日,加盟门店数为297家。比其早开放加盟半年的喜茶,一年时间事业合伙门店超2300家。

6月底,喜茶在多个社交媒体账号上宣布门店数量突破4000家,相比于2023年底宣布的3200家门店增长了800家,奈雪的茶则在今年上半年净增长门店数为239家(包括直营店、加盟店)。

“奈雪的茶定位很尴尬。他们想做‘茶饮界的星巴克’,做第三空间。但茶饮和咖啡不是一种调性,他们第三空间没有学好,反而把房租人力拉得很高。而在刚开放加盟时,奈雪的茶加盟要求比较高,这影响了加盟门店的扩张。”李维华向红星资本局表示。

而打造第三空间的大店模式也是奈雪的茶刚开放加盟时的要求,其对门店面积的要求明确限定在90-170平方米范围。在投资预算方面,开一家奈雪加盟店的预算为98万元起步,而其他家的加盟预算在50万元上下。

奈雪的茶也意识到了加盟门槛高的问题,今年2月,他们对加盟门店的面积要求下降,单店投资金额起步价下降到了58万元。

“开小店是适应市场需求,这会对奈雪的加盟业务起到促进作用。但影响有限,因为其自身业绩就在亏损,客单价和店均客单量也在下滑,加盟商为何要选择这个品牌?”李维华表示。

陈小龙认为,奈雪的茶开放更小店模式的加盟是对当前市场环境的适应性调整,这一策略可能会对业绩产生积极影响,尤其是在下沉市场。然而,这一影响是否能够成为奈雪的茶的出路,还需要观察市场的反应和公司对加盟模式的运营管理能力。

奈雪的茶若想要寻求突破,李维华认为,其需要重新进行战略定位。品牌调性是否还要坚持第三空间?商业模式如何更灵活?未来下沉还是出海?这些都是奈雪的茶需要重新考虑的问题。“最根本的,还是人才和团队的修炼,因为他们常常‘后知后觉’。”李维华称。

红星新闻记者 张露曦

编辑 杨程互联网配资平台